NXP반도체(NXP Semiconductors, NXPI) 주식 탐색

안녕하세요. 미국 주식 종목 탐색기 입니다.

이번에 알아볼 종목은 NXP 반도체 기업입니다.

기업 이름에서 알 수 있듯이 이 기업은 반도체를 제조 및 판매하는

기업입니다.

이 기업의 반도체 분야는 비 메모리 그룹입니다.

판매되는 반도체 종류로는

자동차 반도체, 네트워크 및 근거리 통신망 전용 반도체,

마이크로 컨트롤러 및 마이크로 프로세서등 다양한

반도체들이 있습니다.

그리고 이 기업은 2006년에 필립스 기업에서 분리되어 독립한 기업이며

사실 필립스 내부에 반도체 사업부를 만들어 키워오다가

2006년에 분리되었습니다.

그리고 다른 미국 기업 들과는 다르게 네덜랜드 기업이며

본사는 네덜랜드 아인드호벤에 위치하고 있습니다.

총 직원은 약 3만명이며 시가총액은 약 290억 달러의

대기업입니다.

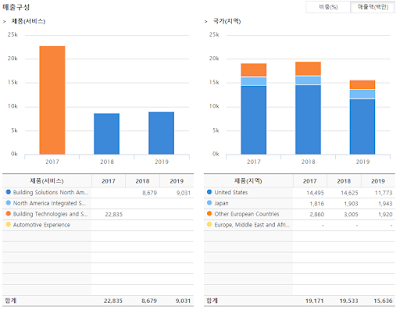

기업 매출

(출처 - 영웅문 글로벌 HTS)

매출 1위는 고성능 혼합 신호 반도체 인것으로 보입니다.

아마 이 기업의 판매 품목중 하나라고 생되며 이미 상당히

많은 비중을 차지하고 있으며 갈수록 더 큰 비중을 차지해

거의 기업의 단일 판매 품목에 가까워 지고 있습니다.

2위는 다른 기업들과의 협업이며 그로인한 매출을 생산한다고

생각합니다.

그리고 3위는 표준 제품으로 이는 갈수록 비중이 줄어들다 최근 년도에서는

아예 사라진것으로 보입니다.

매출 지역 에서는 비중의 퍼센트가 상당히 이상하여 합이 100%가 나오진

않지만 상대적인 개념으로 해석해본다면

1위는 중국으로 다른 국가들을 합친것보단 더 많은 비중을 차지한다고

생각합니다.

그리고 2위가 싱가폴이며 3위가 미국입니다.

네덜랜드 기업이지만 네덜랜드의 매출 비중은 상당히 낮은 것으로

봅니다.

해외 진출을 했다고 생각은 들지만 그렇다고 많은 국가에

진출하여 사업의 안정화 및 다각화를 이루었다고 말하기는

어렵다고 생각합니다.

그리고 이 기업의 매출 지역 비중은 중국에 많이 치중되어

중국에 의존하는 상황이라고 생각합니다.

기업 차트

(출처 - NXP Semiconductors in Yahoo Finance)

이 기업은 나스닥 상장이 2010년에 이루어 졌기에 2010년 부터 차트가

있는 것으로 보입니다.

아무튼 이 때부터 보자면 꾸준한 상승세를 보여주며 2010년 시작가 보다

약 10배 이상의 성장을 보여주었습니다. 하지만 현재

코로나19 및 유가전쟁으로 인한 전세계 증시폭락으로 인해

상당히 하락했었지만 악재가 어느정도 해소가 된뒤여서

어느정도 다시 상승하는 모습을 보여주고 있습니다.

2018년의 하락은 아마 미 중 무역 분쟁으로 인한 중국과의 교역에

타격을 입는 기업들이 하락을 하면서 같이 하락한 것이 아닌가 싶습니다.

장기적인 관점에서는 상승세라고 보이지만 단기적인

관점에서는 현상유지 정도로 생각됩니다.

간단한 재무제표

(출처 - 영웅문 글로벌 HTS)

매출액은 감소하는 추세로 보이며 좋은 현상은 아니라고

생각합니다.

하지만 매출 원가는 그보다 더 큰 폭으로 하락하고 있으며 그래서

매출 총 이익은 오히려 상승하는 모습을 보여주고 있습니다.

그래서 매출이 하락했지만 이익이 상승하는 모습을 보여줬지만

사실 매출액 자체가 상승하지 하지 못한다면 그저 단기적인

실적 상승이라고 생각합니다.

물론 부정적인 요소는 아니지만 매출액의 상승이 필요하다고 생각됩니다.

최근 당기 순이익이 상당히 변동성 있는 움직임이라

상승인지 하락인지 가늠하기 어렵다고 생각되며

최근년도의 당기 순이익이 낮은 이유는 갑작스레 상승한 기타영업비용이라고

생각합니다.

기업의 매출이나 매출원가에서의 문제가 아닌것 같아 보이므로

낮은 당기순이익은 일시적인 현상이 아닌가 싶습니다.

(출처 - 영웅문 글로벌 HTS)

자산은 꾸준히 감소하는 추세라고 생각됩니다.

그리고 그에따른 부수적인 수치들도 이와 비슷한 흐름을 따라간다고

생각되며 부채총계 또한 별반 다르지 않다고 생각됩니다.

그래서 자본 총계또한 감소세를 보이며

기업의 재무제표상태에서는 부정정인 요소가 되었다고 생각합니다.

(출처 - 영웅문 글로벌 HTS)

당기 순이익은 변동성이 심한 것으로 보이며 신빙성이 조금

떨어진다고 생각합니다.

그리고 순 투자 현금 흐름에서 상당한 마이너스를 기록하고 있으며

순 재무 현금 흐름또한 꾸준한 마이너스를 기록함으로써

기업의 재무현금이 꾸준히 감소있다고 생각합니다.

잉여 현금흐름은 다행이 플러스 이지만 이또한 변동성있다고

생각됩니다.

현금 흐름표에서는 마이너스 수치들이 좀 있어서

조금 불안해 보인다고 생각합니다.

(출처 - 영웅문 글로벌 HTS)

매출액은 2017년이후 조금씩 감소하는 것이라고 보이며

순이익 증가율은 변동성이 심해서 상당히 많은 수치가 나왔다고

생각합니다.

순이익율은 변동성이 있어서 신빙성이 떨어지지만

그래도 평균을 구한다면 약 10-13%로 이는 다른 기업들에

비해 조금 낮은 수치라고 생각되며

자기자본 이익율(ROE)은 평균 약 10%로 이또한 다른 기업들에

비해 낮은 수치라고 봅니다.

PER은 약 123으로 이는 상당히 많이 고평가 되었다고 생각합니다.

주당 잉여 현금 흐름 은 약 18로 이는 미국 주식 평균에 비해면

저평가라고 생각됩니다.

그리고 주당 순자산 가치 비율은 약 3.24로 이는 고평가 수준이라고 생각합니다.

현재 주가는 고평가 수준이라고 생각되며

아마 기업의 분야 특성과 전망이 상당히 긍정적으로 보여서

생긴 고평가 현상이 아닌가 싶습니다.

배당율은 약 1.4%로 이는 상당히 낮은 수치라고 생각합니다.

5년 평균 배당율과 배당 성장율이 나오지 않는 이유는

이 기업이 배당을 실시 한지 얼마 되지 않았기 떄문입니다.

배당 성향은 약158%이는 너무 높은 수치이며 이는 기업의 배당에

너무많은 투자를 하고 있다고 생각합니다.

기업의 규모에 비해 너무 큰 배당을 한 것은 아닌가 싶습니다.

기업 뉴스

(출처 - 영웅문 글로벌 HTS)

전문가들의 의견은 긍정적인 전망이 조금더 우세하다고 생각됩니다.

기업의 긍정적인 사업전망이 있으며 사실 순이익 변동성있지만

원래의 순이익이었다면 PER은 저평가 수준이로 기업의

밸류에이션이 높다는 것과 아직은 주당 잉여 현금 흐름 비율이

저평가된것으로 인한 기업 안정성이 있다고 전문가들을

말하고 있습니다.

후기

이렇게 NXP반도체 기업에 대해 조금 알아보았습니다.

네덜랜드의 반도체 기업이며 아직은 중국에 많이 치중되어 있는

상태입니다.

재무제표에서는 조금 감소하는 추세 내지 현상유지 정도로

생각되며 기업의 주가는 아직은 고평가 상태라고 생각합니다.

배당은 낮지만 배당성향은 너무 높아 기업에게

부담이 될 확률이 크다고 생각됩니다.

전문가들은 이 기업에 대해 조금 긍정적인 전망을 제시하는 것으로

보입니다.

이상 미국 주식 종목 탐색기 였습니다. 읽어주셔서 감사합니다.

다양한 의견이나 반론을 적어주시면 감사하겠습니다.

댓글

댓글 쓰기