몬트리올 은행(Bank of Montreal, BMO) 주식 탐색

안녕하세요. 미국 주식 종목 탐색기 입니다.

이번에 알아볼 종목은 몬트리올 은행 입니다.

기업 이름에서 알수 있듯이 캐나다 몬트리올에서 시작된

은행 기업으로 캐나다에서 가장 오래된 은행중 하나이며

캐나다에서 4번째로 큰 은행이기도 합니다.

이미 전세계에 약 1100여개의 지점을 가지고 있으며

이 의미는 이미 캐나다를 넘어선 지역에 진출해

있다고 생각됩니다.

그리고 미국 주식으로 상장되어있는 것으로보아 미국에서도

활동하지 않을까 싶습니다.

기업 분야상 금융 및 은행 주식으로 속한다고 생각하며

본사는 몬트리올에 위치하고 총 직원은 약 4만 5천명입니다.

시가 총액은 약 280억 달러 입니다.

기업 매출

(출처 - 영웅문 글로벌 HTS)

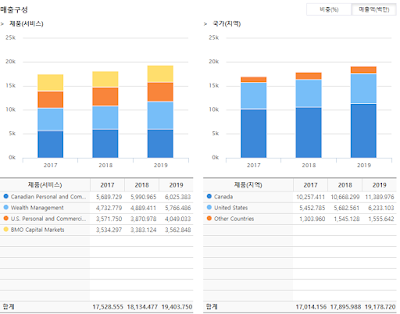

매출 1위는 캐나다인의 개인 그리고 상업적인 은행 서비스입니다.

2위는 자산 관리 라고 생각되며 3위는 미국의 개인 및 상업 은행

서비스입니다.

4위는 이 기업의 자본 시장 서비스라고보이며 아마 이 기업에서 만든

펀드나 ETF로 인한 수수료 수익이 아닌가 싶습니다.

어느 한쪽으로 크게 치우져진 사업부는 없는 것으로 보이며 골고루

분포되며 이해하기 쉬운 사업들이라고 생각합니다.

매출 지역 1위는 캐나다로 약 60-70%로 상당히 큰 비중을 차지하고

있습니다.

2위는 미국으로 캐나다 비중의 약 절반을 차지한다고 생각합니다.

그리고 3위는 기타 국가이며 비중은 상당히 작은 것으로 보입니다.

캐나다를 제외한다면 미국에서 많이 진출한 것으로 보입니다.

기업 차트

(출처 - Bank of Montreal in Yahoo Finance)

2009년 이후 상승하는 모습을 보여 주었지만 그 상승폭으로

높은 성장폭은 아니라고 생각합니다.

그리고 2020년 초에 코로나 바이러스로 인한 전세계 증시 폭락으로 인해

같이 폭락한 모습이라고 생각합니다. 하지만 그 폭락 수치가

다른 기업들 보다 상당히 큰 폭락이고 보입니다.

단기적인 관점에서는 하락하는 추세로 보이며

장기적인 관점에서는 현상유지에서 하락으로 바뀌는 시점이 아닌가

싶습니다.

간단한 재무제표

(출처 - https://globalmonitor.einfomax.co.kr/mr_usa_hts.html#/4/2 - Bank of Montreal)

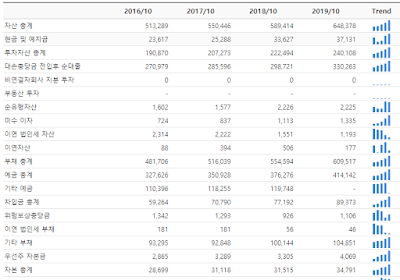

매출액과 그에따른 부수적인 수치들도 같이 상승하는 것으로방

기업의 매출세는 커져간다고 생각합니다.

다만 특이한 점은 비이자 수익보다 비 이자 비용이 상당히

많이 크다는 것을 알 수 있습니다.

그리고 캐내다에서는 금리가 거의 제로 금리에 근접하기 떄문에

아마 다음 실적에서는 이자 수익이 상당히 낮아질 것으로 생각합니다.

당기 순이익은 변동성은 있지만 그래도 상승하는 추세라고 보이며

EPS또한 상승하는 추세로 봅니다.

위의 표에서는 상당히 긍정적인 요소의 손익 계산서라고 봅니다.

(출처 - https://globalmonitor.einfomax.co.kr/mr_usa_hts.html#/4/2 - Bank of Montreal)

자산은 꾸준히 증가하는 것으로 보아 긍정적이라고 생각되며

자산의 약 절반은 순대출이 차지하고 있다고 생각되며

투자 자산도 상당한 비중을 차지하고 있다고 봅니다.

그리고 부채의 대부분은 고객들의 예금이 아닌가 싶습니다.

자본 총계는 꾸준히 상승하는 것으로 보아 긍정적인 요소라고 봅니다.

재무상태표 또한 성장하는 기업의 수치변화가 아닌가 싶습니다.

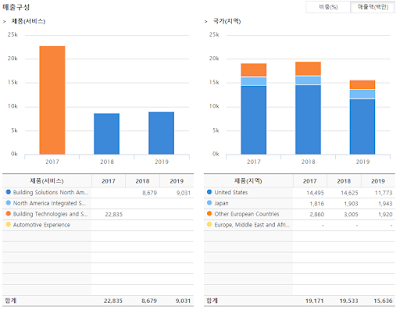

(출처 - https://globalmonitor.einfomax.co.kr/mr_usa_hts.html#/4/2 - Bank of Montreal)

순투자 현금 흐름과 순 재무현금 흐름이 반대되는 모습을 보여주고 있으며

이는 아마 기업이 투자로 인해 생기는 마이너스를

기업 내부에서 채권자나 유상증자등 다양한 방법을 통해 현금을

조달한 것으로 생각됩니다.

당기 순이익은 꾸준히 상승하는 것으로보아 긍정적으로 보이며

순영업 현금 흐름이나 잉여 현금흐름은 변동성이 있지만

그래도 상승하는 것으로 보아 긍정적이 요소가 아닌가 싶습니다.

현금 흐름표도 양호한 편이라고 생각합니다.

(출처 - https://globalmonitor.einfomax.co.kr/mr_usa_hts.html#/4/2 - Bank of Montreal)

매출액은 꾸준한 플러스로 매출이 상승하고 있다고 보이며

순이익증가율도 변동성있지만 그래도플러스 인 부분이 많아

순이익은 증가한다고 생각합니다.

순이익율은 약 16-17%로 보아 다른 기업들과 조금 비슷한 수치 내지

조금 높은 수치라고 생각되며 자기자본 이익율(ROE)은 약 12%내외로

다른 주식들보다는 조금 낮은 수치가 아닌가 싶습니다.

전반적인 재무제표에서는 양호한 편에 속한다고 생각합니다.

하지만 이 수치들은 코로나 바이러스로 인한 경제 위기 이전의

재무제표이며 또 금리가 하락하기 이전의 재무제표이기도 합니다.

PER은 약 7로 상당히 저평가 되었다고 생각하며 심지어 보통의

은행주들의 다른 기업들에 비해 저평가 되어있는 편인데

은행주들 중에서도 더 저평가된 기업이 아닌가 싶습니다.

주당 순현금 흐름은 약 1.3으로 터무니 없이 저평가 된 수치라고 생각되며

주당 순자산 가치 비율은 약 0.85로 저평가 된 수치라고 보며

1이하인것으로 보아 현재의 주가는 기업의 자본을 기업의 총 주식 수 로 나눈것보다

저렴한 상태라고 봅니다.

현재 주가는 많이 저평가 된 상태가 아닌가 싶습니다.

배당율은 약 6.86%이는 일반적인 배당 주식의 약 2배 수치라고 생각됩니다.

5년 평균 배당율은 약 3.9%인 것으로 보아 배당성장율이 높거나

현시점의 주가가 상당히 많이 하락한 것으로 생각됩니다.

그리고 배당 성장율은 약 6%로 낮은 수치라고 봅니다.

그래서 높은 배당율의 원인은 주가 하락이라고 생각합니다.

이 기업의 약 2003-2004년 부터 배당을 감소시킨적이 없는 기업이며

2008년 경제 위기에도 감소시키지 않는 기업이기도 합니다.

하지만 위기때 마다 배당 동결을 하는 기업이라서 아마 증시 호황때는 적게 올리는

것이 아닌가 싶습니다.

그리고 배당 성향은 약 47%로 상당히 낮은 수치라고 생각되며 이정도

낮은 배당 수치에서 6%대의 배당율은 많이 좋은 수치가 아닌가 싶습니다.

과거 2008년의 경제 위기때 배당성향이 90%대 까지 상승했었지만 동결했던

것으로 보아 현재는 아직 기업의 자본 여유가 있는 것으로 보아 배당을

동결하지는 않을 것이라고 생각합니다.

기업 이슈

기업의 이슈중 하나는 아마 정리 해고로 인한 인건비

비용 감소가 아닌가 싶습니다.

2019년 부터 꾸준한 인건비 감소를 추진해 온것으로 보이며

그로인해 비용을 줄일려는 기업의 계획이 있습니다.

매출은 꾸준히 상승하는데 비용을 줄이는 것은 기업입장에서는

좋은 방향이 아닌가 싶습니다.

그리고 배당 재투자를 통한 기업 주가가 2%감소하는 일이 있으며

코로나 바이러스로 인한 증시 폭락과 겹치면서

더 하락했던 것이 아닌가 싶습니다.

그외의 다른 소식이 있으면 댓글에 적어주시면 감사하겠습니다.

후기

이렇게 몬트리올 은행에 대해 조금알아보았습니다.

캐나다와 미국의 은행 기업으로 캐나다 기준으로 이미 해외에 진출한

상태라고 생각합니다.

차트에서 단기적인 추세는 감소세라고 보이며

장기적인 추세에서는 현상유지에서 하락추세로 바뀌는 시점이라고

생각합니다.

재무제표에서는 상당히 긍정적인 요소라고 보이며

현주가는 상당히 많이 저렴한 가격이라고 생각합니다.

배당은 상당히 높으며 아직은 기업이 감당할만한 수치라고

생각합니다.

뉴스에서는 기업의 인건비 축소가 있습니다.

개인적인 생각으로는 은행 주식은 옛날처럼 금리가 크게 상승하기도

힘들어서 큰 상승은 보기 힘들다고 생각합니다.

하지만 이미 견고한 펀더멘탈이 있으며 주가도 상당히 낮아서

좋은 주식이라고 생각되며 벨류에이션이 너무 낮아서

배당율이 높아서 기업이 감당할 만한 수치라고 봅니다.

큰 주가성장을 바라보기 보단 안정적인 배당과

가치 투자를 하시는 분들이라면

현시점에 투자를 고려해 볼만한 기업이 아닌가 싶습니다.

이상 미국 주식 종목 탐색기 였습니다. 읽어주셔서 감사합니다.

댓글

댓글 쓰기